2021年前三季度,中资企业IPO活跃其中,a股和美股上市公司数量保持整体增长,港股上市公司数量略有下降

仅第三季度,a股和港股市场IPO节奏保持稳定,美国市场IPO热情骤降。

中国企业IPO全貌。

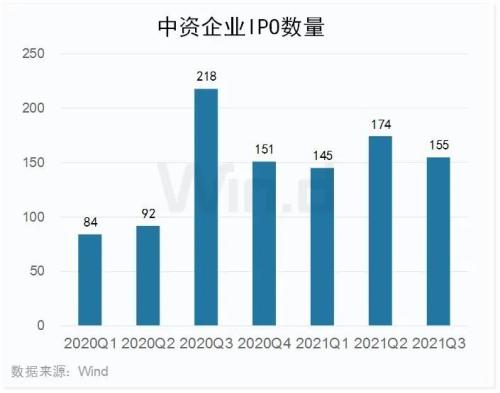

Wind数据显示,2021年前三季度,中资企业在全球市场完成IPO 474家,数量较2020年同期增加80家其中,一,二,三季度IPO数量分别为145家,174家,155家,初始募集规模合计约6941.31亿元,较2020年同期增长15.02%其中,一,二,三季度募资规模分别为2143.65亿元,2523.10亿元,2274.56亿元

具体来看,a股市场首次公开发行372只,较2020年同期增加78只,占比进一步提升至78.48%香港市场有64例,比2020年同期减少8例,占13.50%目前,中资企业海外IPO都选择美国股市截至目前,已完成IPO 38家,较2020年同期增加10家

前三季度,中资企业在a股市场IPO募资3768.41亿元,较2020年同期增长5.93%港股市场中资企业初始募资2304.94亿元,较2020年同期增长20.83%,美股市场中资企业首次融资867.96亿元,较2020年同期增长52.34%

从行业来看,信息技术融资规模最高,达到2189.4亿元,此外,产业融资规模已达1000亿元。

截至9月30日收盘,上半年中国IPO企业各市场总市值分别为:股a股和26007.68亿元,港股为22089.21亿元,美国股市6825.85亿元。

中国企业a股IPO。

前三季度,a股市场372家中资企业募资3768.41亿元,均较2020年同期有所增长仅第三季度就有127家IPO公司募资1658.91亿元,较2020年同期有所下降

据交易所介绍,前三季度,全部200家企业全部移交完成IPO,深交所有172家企业完成IPO。

双创企业是上市主力军,在上交所科创板上市企业126家,首次募资1153.07亿元,深交所创业板上市公司145家,首发募资870.3亿元主板方面,74家公司在上交所主板IPO募资1557.19亿元27家企业登陆深交所主板,初步募集资金187.85亿元

从行业来看,行业募集资金规模最高,达到843.41亿元,信息技术和电信业务募集资金规模超过500亿元其中,电信服务企业融资能力较强,三家企业平均融资185.07亿元

前三季度,a股市场上市公司最多的是广东,浙江,江苏,三地IPO公司均超过60家,占比超过50%。

从各地企业IPO募资情况来看,北京企业首发募资规模相对较大,其次是上海和广东。

中国企业港股IPO。

港股市场依然受到企业青睐前三季度,港资企业首次公开发行64只,募集资金2304.94亿元

在香港上市的中资企业全部登陆主板

从美股IPO中资企业的行业分布来看,可选消费和信息科技企业较多,均超过10家其中,信息技术企业的融资能力相对较强

从募集资金规模来看,低调上市的滴滴出行最受市场青睐,募集资金286.52亿元,此外,满邦集团募集资金超过100亿元。

IPO中,北京企业排名第一,12家企业合计募资593.09亿元。

附2021年前三季度中资企业IPO明细。

[责任编辑:沐瑶]

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。